バーゼル規制対応ファンド・ルックスルーの業務委託サービス提供開始 ~銀行保有ファンドの信用リスクアセット評価報告書の作成を支援~

2016年6月15日

株式会社NTTデータ

株式会社エックスネット

株式会社NTTデータ(以下:NTTデータ)と株式会社エックスネット(以下:XNET)は、銀行が保有するファンド(投資信託)に関するバーゼル規制注1対応レポート作成支援サービス「Fund Look-through Master™(ファンド・ルックスルー・マスター、以下:FLM)」注2を、2016年10月1日よりアセットマネジメント(以下:AM)会社に向けてサービス提供開始します。

本サービスは、2015年10月より機関投資家1社へ試験的に提供・運用を開始しているサービス(BPO)から知見を得て、これをシステム化することで共通利用型サービスとして本格稼働するもので、バーゼル銀行監督委員会注3および金融庁の告示注4に準拠した、バーゼル規制対応レポートの作成を支援するサービスです。レポートに記載すべき自己資本比率計算の前提となる数値・情報(保有ファンドに関する構成銘柄や発行体注5など)の計測からレポート作成までの全工程、または一部を代行します。これにより、AM会社においては、品質の高いレポートを短期間で銀行に提供することが可能となる上、人材・経営資源の本業回帰、収益部門へのあるべきリソース配置が実現します。

今後NTTデータとXNETは、銀行などの機関投資家に向けても本サービスの提供を進め、3年間で10社以上の受注実績を目指します。

背景

現在日本国内においては、2013年3月末に国際統一基準行向けのバーゼルIII告示注6が、2014年3月末には国内基準行向けの同告示がそれぞれ施行され、2017年以降もさまざまな規制の変更が予定されています。これらの規制により、銀行など預金を受け入れている金融機関は自行の資産から投資しているファンドやそれを構成する各銘柄のリスク値(リスクアセット)について、計測した数値を金融庁に報告(レポート)する義務が生じています。

このレポーティング業務には高い専門知識とデータ管理などの作業に大きな負荷が生じるため、多くの場合、ファンドの管理を行うAM各社がレポートの作成を担当している状況となっています。この現状はAM会社にとって、複雑なバーゼル規制を理解し、規制をモニタリングしていくという大きな負荷を生じさせるだけでなく、AM会社と銀行の双方にとっても各社のフォーマット不一致によるデータの再入力・変換処理という社会コストを押し上げる原因となっており、現在銀行・AM会社双方からアウトソーシングに対するニーズが高まっています。

これまでNTTデータは、銀行向けリスク管理ソリューション、バーゼル対応信用リスクアセット計算システム、外部格付配信サービス等、多くのリスク管理関係のソリューションを提供してきました。上記の課題を解決するため、これらのソリューションの提供過程で培ってきたノウハウを活用し、報告業務にまつわるレポート作成および支援サービスを提供します。特に本サービスでは、システム提供だけではなく、クライアントサポート・目検調査のため要員をサービスに常駐させ、手作業による補正も同料金内で対応することで、より高品質なサービスとして提供が可能となりました。2016年10月からの本格提供開始に向けて、本サービスでは2015年10月より機関投資家1社と試験運用を繰り返し、2016年5月からは本番環境での運用を開始、そこで得られた知見をサービスに反映しつつ、サービス提供開始までさらなる改善を進めています。

概要

本サービスは、バーゼル銀行監督委員会および金融庁の告示に準拠してレポート作成を代行するサービスです。銀行など預金を預かる金融機関が金融庁へ報告する自己資本比率計算に関するレポートの、前提の数値・情報(保有するファンドの構成銘柄、発行体、取引情報、各別のリスク数値)の調査・算定からレポートの作成まで、その全工程または作業の一部など、お客さまの希望に応じて代行します。これにより、品質の高いレポートを短期間で提供することが可能となり、現状本作業にあてている人材・経営資源の本業回帰、収益部門へのあるべきリソース配置などを実現します。

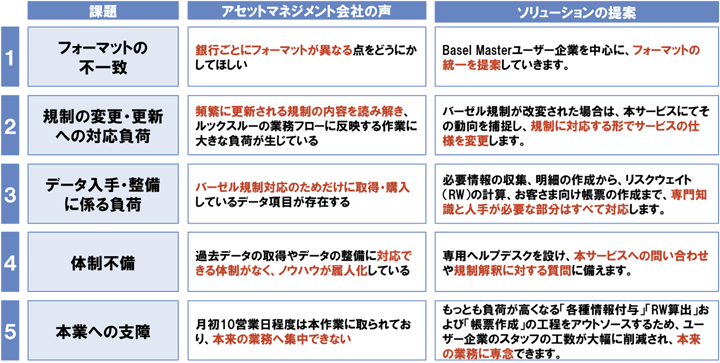

図1:5つの課題と解決提案

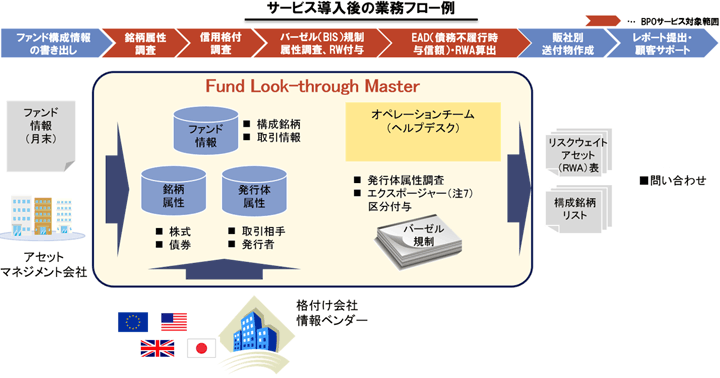

図2:FLMサービス概要

特長

ファンド構成銘柄・取引情報の提供のみで、その後の作業をすべて代行

月末もしくは四半期末にAM会社からファンド構成銘柄・取引情報を受け取り、その後の調査・評価・計測作業をすべて代行します。有価証券属性情報、企業属性情報については、複数の情報ベンダーと提携し、人手による調査も加えながら、より正確な属性情報を保持できる体制を確立します。

特に高い専門性が求められる属性情報付与からリスクウェイト算出までの作業は、専門家・専門チームを配することで高品質かつ低コストでの提供を可能としています。

有価証券、発行体・取引相手ごとの信用・与信リスクを効率的に計算

システムによる効率化を基本として属人的作業をできる限りロジック化し、大量のファンド・データを処理する統合基盤を構築します。ファンド構成銘柄・取引情報を受領後、評価分析に必要な属性情報をシステム的に判断・入手・付加させ、規制・ルールに沿った資産科目(エクスポージャー)区分を判定、銘柄ごとに個別のリスク計算結果を算出します。また、常にバーゼル規制の変更動向を捕捉し、これにのっとって計算手法をいち早く改定、最新かつ信頼性のあるファンド・レポートを作成していきます。システム的に自動計測できない銘柄や発行体に関しては、専門性を有するスタッフによるリサーチを並列的に実施します。

なお、システムの構築には、アプリケーションの自動化開発ツールを用い、高速開発、長期保守を可能にします。

最新の格付データや規制変更にも迅速に対応

信用リスク評価に必要な属性情報である外部格付けに関して、当社既存サービスであるマスター・シリーズの1つ、外部格付け情報の提供プラットフォーム「Global Rating Master®(GRM)」とも機動的に連携し、必要な格付データの取得はもちろん、利用の可否判断、正確な情報取得を可能にします。さらに、すでに40行以上の導入実績を持つ銀行向けバーゼルII・III対応信用リスクアセット計算システム「Basel Master®」の開発ならびに保守スタッフと共同で、新たな規制変更にも迅速に対応する体制を整備します。

各社の役割

NTTデータ

- レポート作成業務、データ調査業務

- ヘルプデスク運営

- 規制モニタリング

- センター運営、アプリケーション保守

XNET

- 国内の有価証券属性情報の提供

- 国内の有価証券に対するエクスポージャー区分付与

今後について

両社では、AM会社をはじめとしてその他規制の対象となっている機関投資家に向けても本サービスの提供を進め、今後3年間で10社以上の受注を目指します。

サービス拡充の第1ステップとして、信用リスクアセット計算において標準的手法を採用する銀行向けファンドのレポート作成サービスを行います(2016年10月より提供開始)。第2ステップとして、レポート帳表の業界標準化(フォーマット統一)、内部格付手法の銀行向けレポート作成にもサービスを拡張していきます(2017年以降予定)。さらには、既存のファンド計理システムでの管理対象外となっている外国籍ファンドについて、ファンド・アドミニストレーター(カストディアン、トラスティー)から直接構成銘柄情を受領できるインフラ構築を検討しています(2017年度内予定)。

また、既存の銀行向け信用リスクアセット計算システム(NTTデータ「Basel Master」など)や市場リスクALM(Asset-Liability Management)システム(「Banking Analyze Master®」など)、市場取引管理システム(当社グループ「Préludeクラウド」など)とのインターフェイスを整備し、ファンドの構成銘柄データを直接銀行のリスク(信用・市場)計測システムに投入できるよう、データ・フォーマットの標準化やフォーマット変換機能を提供し、銀行の業務システムへのエントリー作業の効率化を目指しています。

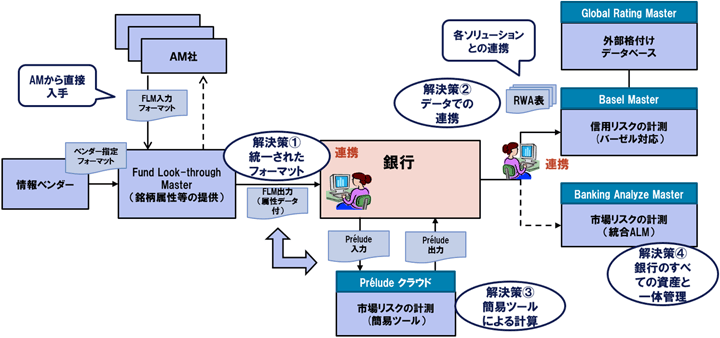

図3:銀行との連携構想

注釈

- 注1バーゼル規制とは、各国の銀行に対する国際規制のフレームワークです。国際会議にて規制の内容が議論・決定され、それを受けて各国当局が各国規制として採用・策定(告示)し施行・実現されます。

- 注2ファンド・ルックスルーとは、バーゼル規制にて銀行に義務付けられている作業であり、自己勘定で投資しているファンドの構成銘柄の明細単位でリスクウェイトアセット額を算出する作業のことを言います。ファンドに含まれる銘柄を特定・評価しリスクウェイトを算出するための、高度な専門知識と作業コストが必要となります。

- 注3バーゼル銀行監督委員会(BCBS:Basel Committee on Banking Supervision)とは、国際決済銀行において定期的に開催されるG10中央銀行総裁会議によって1975年に設立されました。アルゼンチン、オーストラリア、ベルギー、ブラジル、カナダ、中国、フランス、ドイツ、香港特別行政区、インド、インドネシア、イタリア、日本、韓国、ルクセンブルク、メキシコ、オランダ、ロシア、サウジアラビア、シンガポール、南アフリカ、スペイン、スウェーデン、スイス、トルコ、英国、米国の銀行監督当局および中央銀行の上級代表者によって構成されています。

- 注4告示:「銀行法第十四条のニの規定に基づき、銀行がその保有する資産等に照らし自己資本の充実の状況が適切であるかどうかを判断するための基準」

- 注5発行体とは、有価証券(株式・債券等)を発行する組織/企業体(エンティティー)のことです。

- 注6国際統一基準行向けのバーゼルIII告示とは、バーゼル合意において、海外営業拠点または過半数の議決権を有する海外子銀行を有する銀行に対して義務付けられている規制・告示のことです。(「国内基準行」と対比する呼称。)

- 注7エクスポージャーとは、保有する資産や負債に関する貸借(売買)関係において、借り手(売り手)に対して供与される信用および市場の価格変動リスクの影響を受ける額の割合(度合い)のことを指します。規制上、構成銘柄・取引ごとにエクスポージャーを区分する必要があります。

- 「Fund Look-through Master(FLM)」は株式会社NTTデータの商標です。

- 「Global Rating Master (GRM)」「Basel Master (BM)」「Banking Analyze Master」は日本国内における株式会社NTTデータの登録商標です。

- (Global Rating Master 現在、34社の導入実績。URL http://www.nttdata.com/jp/ja/lineup/global_rating_master/index.html)

- (Basel Master 現在、41行の導入実績。URL http://www.nttdata.com/jp/ja/lineup/basel_master/index.html)

- その他の商品名、会社名、団体名は、各社の商標または登録商標です。

本件に関するお問い合わせ

報道関係のお問い合わせ先

株式会社NTTデータ

広報部

後藤(尾)

TEL:03-5546-8051

製品・サービスに関するお問い合わせ先

株式会社NTTデータ

第二金融事業本部

営業本部

金融コンサルティング担当

斉藤、大西

TEL:050-5546-2394