店舗の閉鎖の加速と顧客接点のデジタルチャネルへの移行

これまでレポートした他の業界同様、COVID-19は新たな技術潮流を呼び起こすというよりも、デジタル化、省人化といった従来のDXの流れを促進するアクセラレータです。金融でもその傾向は顕著で、今後大きく以下のような変化が加速すると考えられます。ここでは、最も根本的な変化となるデジタル化について取り上げます。

- (1)顧客接点のデジタル化とそれに伴うデジタルバンキングの進展

- (2)コールセンターの縮小と自動化・無人化の加速

- (3)SMB・個人事業主の支援ビジネスの興隆

- (4)手数料と利ざやからの脱却

ロックダウンのさなかにおいては、行政から非エッセンシャル・ビジネスの営業停止が命令されたことで、多くの銀行が支店を一時的に閉鎖しました。当然の結果として、顧客接点はWebやメール、チャットなどデジタルチャネルへシフトしました。そしてここが肝心なことですが、それで何の問題もなかったというのが多くの利用者の実感です。

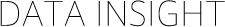

もともと米銀は2008年の金融危機以降、若い世代の離反を食い止めるためデジタルチャネルの整備に注力してきたこともあり、支店に行かなくてもほとんどの対顧客オペレーションが完結するところまで来ていたのです。口座開設、預け入れ、自動引き落とし、クレジットカードの申し込みと口座連携、取引の照会、全てオンラインで完結します。そして、支店の減少は以前からのトレンドであり、この10年間で全米の銀行支店の12%が消滅しています。さらに、COVID-19の影響によりデジタルチャネルへの移行がさらに加速し、オフラインからオンラインへの数年間の変化が数週間に圧縮されて起きている状況です。

図1:Full-service bank branches in the US

https://theatlas.com/charts/jLIhKWLiS

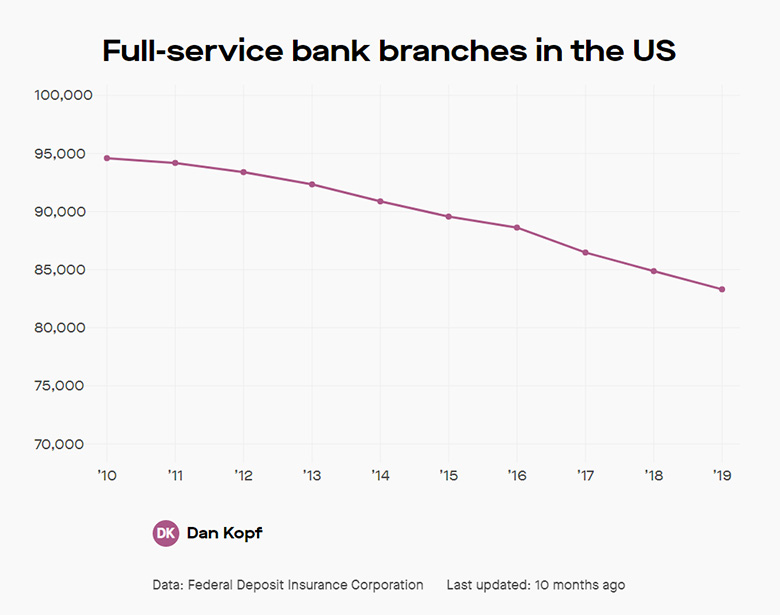

APIプラットフォームによるFintechマーケットプレース

振り返ってみると、ここ10年の米国金融のトレンドは”Unbundling”(解体)というキーワードで語られてきました。2008年の金融危機によって伝統的なメガバンクへの不信が高まったところへ、インターネット関連技術の成熟に後押しされる形で、銀行が持っていた様々な機能を分解し、一芸特化のFintechスタートアップが数多く誕生しました。金融はユニコーンへ成長するスタートアップが最も多く生まれた分野だとも言われています。

ですが、こうしたフロント系のFintechを本当に使いこなすとなると、CRMやERPといったバックエンドや基幹系との連携が必要になってきます。その時に重要なコア技術となるのが、APIプラットフォームだと目されています。デジタル系Fintechの共通言語はREST APIベースなので、それと基幹系を接続するハブが必要になるからです。金融機関もそれを認識しており、CORNERSTONEのレポート「WHAT’S GOING ON IN BANKING 2020」(※)によると、米国の地銀(コミュニティバンク)300行へのアンケートにおいて、APIがクラウドに次いで2020年の重点投資領域として選ばれており、さらに80%の地銀が「実行に移している」~「検討中」のステータスにあります。

また、こうした百花繚乱のスタートアップを企業や消費者が利用するには、彼らを接続する際に求められるセキュリティやガバナンス、モニタリングなどの面倒な管理を引き受けるプラットフォームが求められるようになります。これはスタートアップにとっても、金融機関が持つ顧客チャネルを利用して消費者にリーチすることができるため、Win-Winの関係になります。そうしたことから、大手の金融機関はAPIプラットフォーム上にFintechマーケットプレースを構築するという戦略を採用すると思われます。

こうした「プラットフォーマーによるマーケットプレースと、そのエコシステムのなかで生きる多彩なパートナー」というビジネスモデルは米国では一般的です。今後、大きな顧客基盤とAPIマーケットプレースを展開する資力を備えたプラットフォーマーが、メガバンクやブランドの中から登場してくるのではないかと思います。たとえば、VISAとMasterCardは、今年それぞれPlaidとFinicityというAPIによるデータ連携のスタートアップを相次いで買収し、APIマーケットプレースの構築を急いでいます。

図2:Types of fintech APIs, What is possible to Plug&Play?

https://www.bank-as-a-service.com/

日本市場に対する示唆

店舗の減少は日米共通の傾向であり、メッセージングやWebベースの非対面チャネルのソリューションは日本でも利用可能なものが多いです。米国ではSMSが携帯の基本料に含まれ無料のため企業と消費者の双方向チャネルとして広く利用されていますが、日本ではSocial Mediaがその役割を担えるかが鍵かと思います。

また、ハイブリッドクラウドをベースとしたAPIプラットフォームによってFintechマーケットプレースを構築するビジネスモデルは、共同利用型のバンキングアプリケーションが提供される日本でも親和性は高いと考えられます。他方、Fintechスタートアップを「ビルディング・ブロック」のように組み合わせて迅速・安価にサービス構築する米国モデルは、カスタマイズが主流であった日本のシステム開発の文化にも変革を迫る可能性があり、非常に重要な潮流になるはずです。